내리쬐는 태양, 물 한 방울 찾을 수 없는 사막 한 복판..

사막 한 가운데 멍하니 서있는 사내가 있다.

사내가 응시하는 곳에는 빨간 문이 서있다.

이미 남자는 무슨 일이 벌어질지 알고 있다는 듯 시간을 끌고 기다리고 있다.

'[감상실] > 글' 카테고리의 다른 글

| 테헤란로 폭탄 테러 씬 (0) | 2025.03.10 |

|---|

내리쬐는 태양, 물 한 방울 찾을 수 없는 사막 한 복판..

사막 한 가운데 멍하니 서있는 사내가 있다.

사내가 응시하는 곳에는 빨간 문이 서있다.

이미 남자는 무슨 일이 벌어질지 알고 있다는 듯 시간을 끌고 기다리고 있다.

| 테헤란로 폭탄 테러 씬 (0) | 2025.03.10 |

|---|

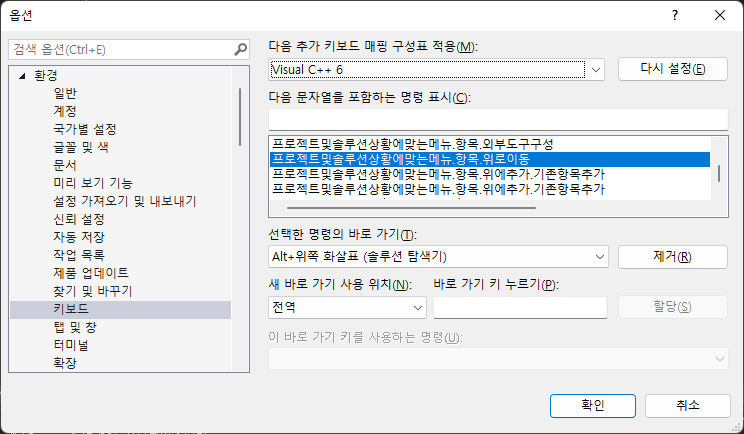

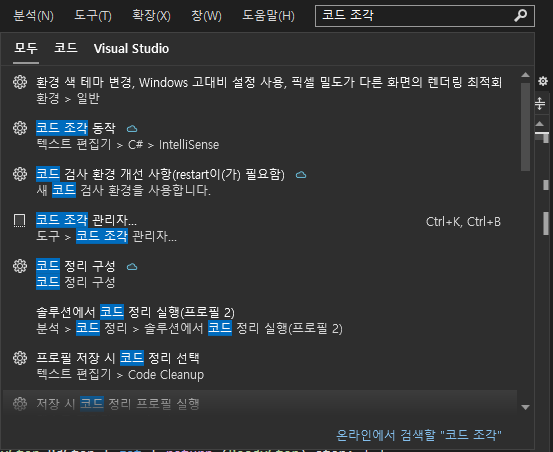

1. 키보드 매핑 구성표 변경 방법

2. 단축키 모음.

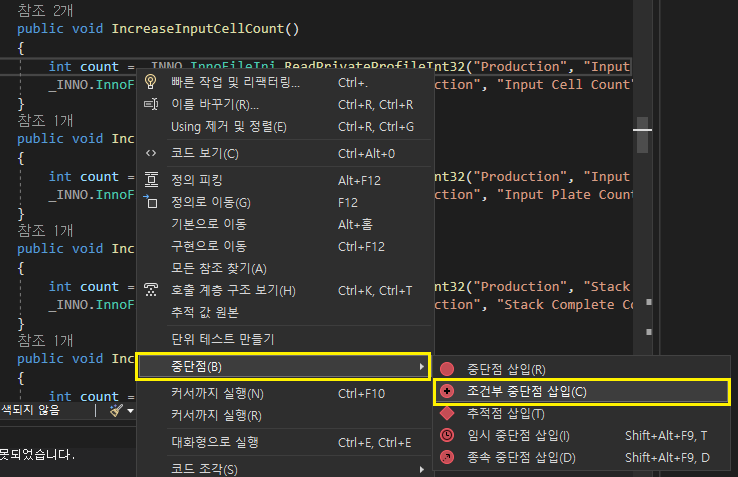

3. 코드 조각 (코드 자동 완성) : 일부 타이핑 후 TAB + TAB 많은 것들이 있음.

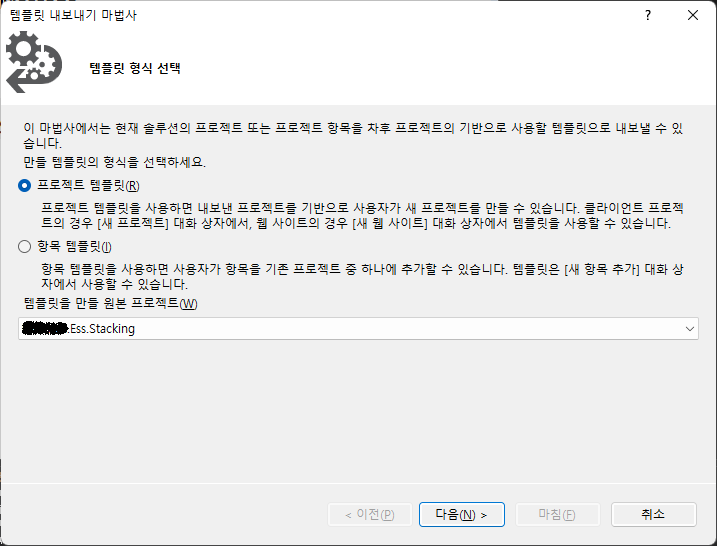

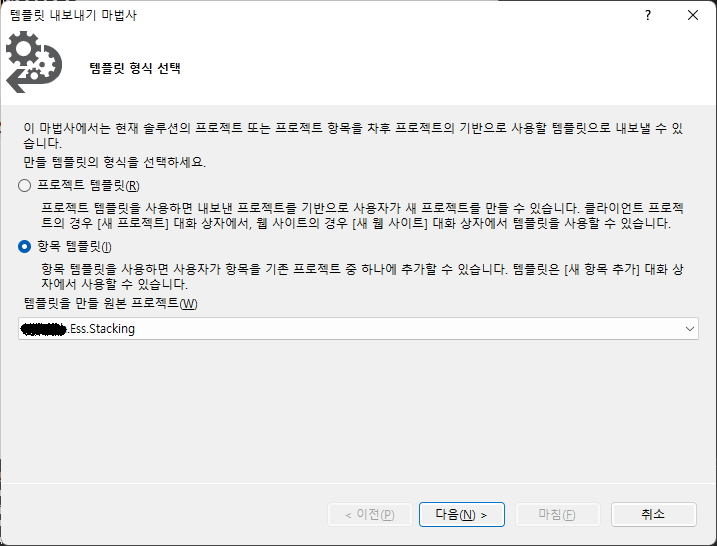

4. 나만의 재활용 코드 만들기

| [VS.C#] UserControl Dll 컴파일 후 도구상자에서 자동 보이기 (0) | 2022.10.30 |

|---|---|

| [VS.C#] Form UI 리소스에서 이미지 추출해서 저장하기 (0) | 2022.10.30 |

| [VS] 좀 버벅인다 싶으면 최적화 해보기 (0) | 2022.10.30 |

| [VS] 도구 상자 꿀팁 (코드 복사/붙여넣기) (0) | 2022.10.29 |

| [VS.MFC] Stack overflow Runtime Error: chkstk.asm (0) | 2022.10.29 |

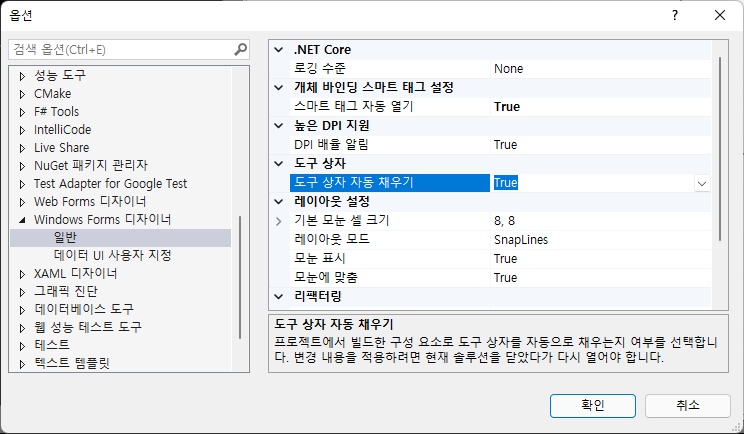

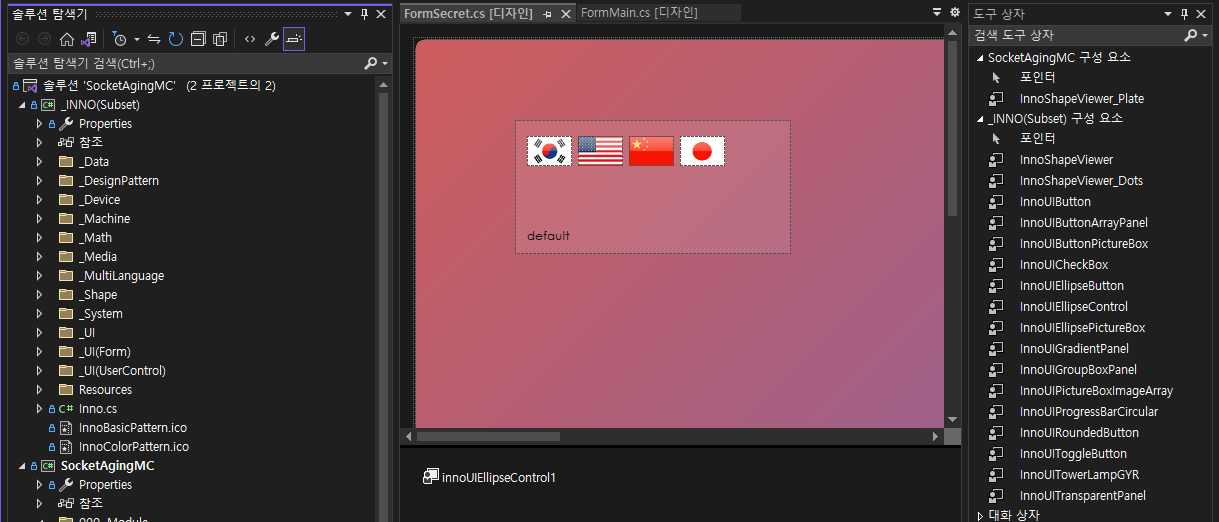

솔루션에 dll 프로젝트가 같이 있음에도 컴파일 후 도구상자에 나타나지 않을 때

도구 - 옵션 - Windows Forms 디자이너 - 일반

| [VS] 키보드 매핑, 단축키 (0) | 2022.10.30 |

|---|---|

| [VS.C#] Form UI 리소스에서 이미지 추출해서 저장하기 (0) | 2022.10.30 |

| [VS] 좀 버벅인다 싶으면 최적화 해보기 (0) | 2022.10.30 |

| [VS] 도구 상자 꿀팁 (코드 복사/붙여넣기) (0) | 2022.10.29 |

| [VS.MFC] Stack overflow Runtime Error: chkstk.asm (0) | 2022.10.29 |